歐洲央行發表「虛擬貨幣架構」報告,法國比特幣交易平台取得PSP資格。

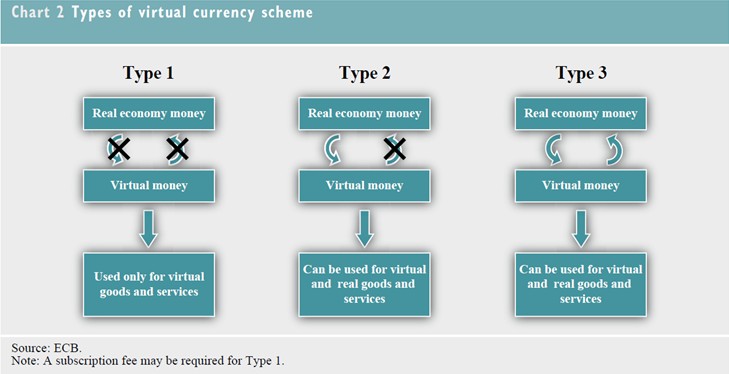

歐洲央行(European Central Bank,簡稱ECB)於2012年10月29日提出「虛擬貨幣架構(Virtual Currency Schemes)」報告(全文可至歐洲央行網站下載,下載網址: http://www.ecb.int/pub/pdf/other/virtualcurrencyschemes201210en.pdf),Bitcoin(中譯「比特幣」)為該報告的研究重點。該報告將虛擬貨幣架構分為三類:1. 封閉性虛擬貨幣架構,與實體經濟幾乎無連結,通常用於遊戲中,例如暴雪娛樂(Blizzard Entertainment)的魔獸金幣(World of Warcraft Gold, WoW Gold);2.單向貨幣流(通常是流入) 的虛擬貨幣架構,可以現金依照匯率兌為虛擬貨幣後用於購買虛擬商品或服務,少數例外可使用於購買實體商品或服務,這類型代表如臉書的FB幣;3. 雙向貨幣流的虛擬貨幣架構,類如其他一般貨幣,具有買進賣出匯率,可支應虛擬以及實體商品、服務的買賣,如比特幣。基於本身特性,比特幣並非歐盟電子貨幣指令(Electronic Money Directive, 2009/110/EC)以及歐盟支付服務指令(Payment Service Directive,簡稱PSD,Directive 2007/64/EC)的適用範圍。目前虛擬貨幣欠缺與實體經濟的聯結,交易量小且欠缺廣泛的使用接受度,因此對於金融以及物價的穩定影響有限;另外,虛擬貨幣欠缺妥適的法規管制,可能被用於不法活動,如犯罪、洗錢、詐欺等等;綜上,若任由虛擬貨幣持續發展而不管制,將被視為是中央銀行的失職而影響其聲譽。然而,報告指出,基於下述原因,虛擬貨幣將有可能繼續蓬勃發展:1. 網路以及虛擬社群使用人的持續增加;2. 電子商務以及特定數位產品的發展,提供虛擬貨幣架構良好的發展平台;3. 相較於其它電子支付產品,虛擬貨幣具備較佳匿名性;4. 相較於傳統支付工具,虛擬貨幣具備較低交易成本;5. 提供虛擬社群所需要的較直接以及快速的交易清算特性。

比特幣出現於2009年,透過數理運算的「挖礦(mining)」技術產生,無發行人,屬於點對點(peer to peer)虛擬貨幣,可匿名持有交易。目前一枚比特幣約當13塊美金,大約新台幣390元,可用於國際部落格平台Word Press,美國紐約、舊金山的部份實體商店也接受比特幣付費。基於比特幣本身的設計,比特幣的流通數量有限,市面上目前流通的比特幣約有1050萬個,預估至2014年將可全數開鑿完畢。全世界最大的比特幣交易所為東京的Mt.Gox,市占率超過80%,支援美金、英鎊、歐元、加幣、澳幣、日圓以及波蘭幣。2011年時,法國法院在Macaraja v. CIC Bank一案指出,點對點比特幣交換為支付服務,在法國應取得PSP執照。

由法國軟體公司Paymium所建置的比特幣交易平台Bitcoin-Central,於2012年12月與取得PSD支付服務提供者(Payment Service Provider,簡稱PSP)執照的法國業者Aqoba結盟,因而取得PSP資格。依照PSD附件說明,所謂的支付服務,包含存款、提款、轉帳、匯款以及第三方支付服務。透過PSP,Bitcoin-Central在歐盟法制架構下取得與Paypal相同的地位,與銀行業者的重大差別只在於Bitcoin-Central無法提供貸款服務。

Bitcoin-Central提供簡易的比特幣交易界面服務,甚至還有手機錢包(mobile wallet),消費者只消在Bitcoin-Central註冊就可以儲值、購買、交易比特幣並將比特幣轉換為現金,也可以當成薪資帳戶直接存入薪資,未來Bitcoin-Central可發行Debit-Card提供刷卡消費的功能。目前Bitcoin-Central只支援比特幣與歐元的轉換服務,而不提供其他幣別的轉換服務。Bitcoin-Central透過PSP業者Aqoba持有服務使用人儲值之歐元款項,款項存放於法國銀行Credit Mutuel,與Paymium的自有款項切割管理。上述歐元款項受有與一般銀行存款相同的法國中央存款保險"Garantine des dépôts”保障,但是比特幣款項由於並不存放於銀行,因此並不受存款保險保障。

比特幣最常被詬病之處在於其常被用於洗錢以及毒品買賣等等犯罪活動,但是支持者指出,現金不也是有相同問題嗎? 現金的洗錢防制透過金融監理的銀行監管進行,虛擬貨幣之交易平台未來也將是法規管制重點。縱使有部分比特幣支持者反對將比特幣納入法制管理,認為比特幣應該依照其原始設計理念運行,Bitcon-Central與PSP業者Aqoba合作可視為對於ECB之正面回應,為虛擬貨幣法制管理之重要進展。

資料來源:European Central Bank, Virtual Currency Schemes, 15 (2012)

- Rosemary Westwood, Why Bitcoin is the banking industry’s newest, biggest threat_

- Bitcoin-Central backtracks on PSP claims,FINEXTRA, Dec. 7, 2012

- Bitcoin digital currency site to operate like bank in France, CBC NEWS, Dec.7, 2012

- Jemima Kiss, Virtual currency Bitcoin registers with European regulators, THE GUARDIAN,Dec.7, 2012

- davout, Bitcoin-Central, first exchange licensed to operate with a bank, This is Huge, BITCOIN FORUM, Dec.6, 2012

- Jon Matonis, ECB: "Roots Of Bitcoin Can Be Found In The Austrian School Of Economics",FORBES, Nov.03, 2012

2022年2月23日,歐盟委員會(European Commission,以下簡稱委員會)公開資料法案草案(Data Act,以下簡稱草案),基於促進資料共享的目的,草案其中一個目標是使不同規模的企業、用戶在資料利用上有著更加平等的地位,內容包含確保用戶資料可攜性、打破資料存取限制、推動大型企業的資料共享,扶植微/小型企業等幾大方向。 以下就草案對大型企業要求的義務切入,說明草案所帶來的影響: 確保用戶訪問資料的權利: 基本資訊的告知,包含所蒐集資料性質以及訪問方式、使用資料的目的;用戶可在不同產品/服務提供者(以下簡稱提供者)之間切換,且提供者須有技術支援;提供者需要有合理技術,避免資料在未經授權被查閱。 對於提供者的限制: 提供者不得將所蒐集的資料用於取得用戶的經濟地位、資產、使用喜好;具守門人性質的企業不得採取獎勵措施以鼓勵用戶提供自其他提供者處所取得的資料;提供者提供資料可以收取補償,但必須以公平、合理、非歧視、透明的方式為之,需要提供補償計算方式與基礎。 對於微/小/中型企業的保護 提供者對於微/小型企業所收取的資料補償,不得超過提供資料所需的成本;提供者利用市場優勢,對於微/小/中型企業的不合理/公平的約定無效(如單方面免除一方的重大過失/故意行為的責任)。 該資料法案草案須經歐盟議會(European Parliament)通過後才會生效,目前草案規定只要有在歐盟提供物聯網產品或服務之企業,就須遵守草案內容規範,考量到網路服務可跨國提供服務,草案規範與進度仍值得國內企業關注。 「本文同步刊登於TIPS網站(https://www.tips.org.tw )」

新加坡智慧財產局研究顯示,智慧財產對於企業經營獲利的重要性新加坡智慧財產局(Intellectual Property Office of Singapore, IPOS)2023年5月發布了一份名為《品牌、專利與企業績效表現的研究報告》(Brands, patents and company performance study),分別針對全球前100大上市公司及新加坡前100大上市公司進行分析,說明智慧財產等無形資產對於企業發展的重要性。 首先,IPOS在報告中對全球前100大上市公司進行分析,若該上市公司同時名列「全球500大最有價值品牌」(英國知名品牌諮詢機構Brand Finance每年發布)及/或「全球專利前250強」(美國知名專利研究公司IFI CLAIMS Patent Services每年發布),報告中將這類上市公司定義為持有最有價值品牌或最強專利組合的企業。這類企業與全球前100大上市公司中的其他企業相比,平均收入(revenue)是其他企業的2.2倍、淨利(net profit)是其他企業的1.9倍、市值(market capitalisation)是其他企業的2.3倍。 其次,本報告以新加坡前100大上市公司為分析對象,其中持有最有價值品牌(同時名列「新加坡100大最有價值品牌」)及/或最強專利組合(根據PatSnap專利資料庫的檢索資料定義)的上市公司,與新加坡前100大上市公司中的其他企業相比,平均收入是其他企業的2.4倍、淨利是其他企業的1.8倍、市值是其他企業的2.7倍。 由新加坡發布的報告可知,品牌或專利等無形資產對於企業維持競爭優勢的重要性,企業應將智慧財產布局與管理列為公司治理的重點,持續確保企業無形資產的價值(譬如企業若未持續落實商標布局與管理,將會削弱品牌價值),以強化企業的競爭力。 本文同步刊登於TIPS網站(https://www.tips.org.tw)

美國著作權局拒絕人工智慧創作品之著作權申請2022年2月14日,美國著作權局(US Copyright Office)所屬之著作權審查委員會(Copyright Review Board),做出一件人工智慧(AI)創作作品不得申請著作權登記之決定,並聲明人類作者是著作權保護的必要前提。 本案申請人Stephen Thaler在2018年首次嘗試為AI「Creativity Machine」創作的藝術作品申請著作權登記,Stephen將Creativity Machine列為作者,並聲明其因擁有該AI而得透過美國著作權法第201條(b)項的受雇著作原則(work for hire)取得前述作品之所有權,且得為此作品申請著作權登記。然而,Stephen提出的申請沒有成功,著作權局認為依著作權法及相關判例,非出自於人類所作之作品不應受著作權保障,而本案AI之創作作品亦無人類的創意性投入或干預。在Stephen提出兩次複審後,著作權審查委員會在2022年做出機關最終決定,除重申僅人類之作品得受著作權保障以外,更進一步表示無權利能力的AI無法簽訂契約,故無受雇著作原則適用之可能。此外,著作權審查委員會亦指出受雇著作原則亦僅能表彰作品的所有權,並非作品是否得以受著作權保障之指標。 Stephen Thaler長年來不斷為AI之創作品爭取法律保護,除上述著作權外,其亦將名為DABUS的AI列為專利發明人,並以此就DABUS之發明在多個國家申請專利,而澳洲聯邦法院在2021年7月做出全球首個認為AI可作為專利發明人的判決。

美國國會眾議院發布數位資產市場結構法案討論稿,期望建立明確監管框架隨著加密資產與區塊鏈技術的迅速發展,美國國會眾議院於2025年5月5日提出《數位資產市場結構法案討論稿》(Digital Asset Market Structure Discussion Draft),旨在制定新法並同時修改多部美國聯邦金融法規,以建立數位資產的清晰監管框架,期促進美國數位資產市場創新、投資人保障與維護市場公平,其討論重點如下: 1. 數位資產定義與監管職權劃分:於證券法(Securities Act)與商品交易法(Commodity Exchange Act)新增大量關於數位資產的定義,並明確劃分證券交易委員會(Securities and Exchange Commission, SEC)與商品期貨交易委員會(Commodity Futures Trading Commission, CFTC)的監管界線。 2. 去中心化金融(Decentralized Finance, DeFi)、穩定幣與成熟區塊鏈系統的豁免機制:成熟區塊鏈系統、受核准的支付型穩定幣(Permitted Payment Stablecoins)與特定DeFi活動(如:驗證交易、提供用戶介面等)得排除法令適用,為區塊鏈項目提供更彈性的監管途徑。 3. 市場參與者註冊要求:規定數位商品交易所、經紀商、交易商之市場參與者,應向CFTC註冊之相關要求,遵循包含資本規範、客戶資金隔離、交易監控、報告義務等原則,以提升市場透明度和投資者保護。 4. 數位資產領域研究:要求SEC與CFTC應設立金融創新辦公室(Offices of Financial Innovation) 和創新實驗室(LabCFTC),進行多項關於數位資產領域的研究,包含DeFi、金融市場基礎設施之改善等,以提供監管機構新興技術資訊。