我國與日本企業增僱薪資費用稅捐優惠之研究與啟示

我國與日本企業增僱薪資費用稅捐優惠之研究與啟示

資訊工業策進會科技法律研究所

2024年10月01日

一、新修正中小企業發展條例第三十六條之二

《中小企業發展條例》(下稱中小條例)於2024年7月12日經立法院三讀通過後迎來了第35條研發投抵、第35條之1智慧財產權作價入股緩課及第36條之2薪資費用加成減除的延長適用[1],其中第36條之2分別有員工增僱、員工加薪薪資費用加成減除二項措施。根據該條第1項規定,中小企業增僱24歲以下或65歲以上員工並達法定要件者,得以增僱員工所支付之薪資費用之200%減除應納所得額,是立法者希望透過稅法減輕依法增僱之中小企業的營利事業所得稅負擔,藉此協助中小企業人力資源規劃、提升延攬青年與高齡者意願[2]。

稅捐法律關係本為支應國家一般財政需要,課予人民公法上金錢給付義務時應強調納稅義務之平等[3],故稅捐優惠者實則稅法上例外規定[4]。本次修法以企業僱用特定年齡員工作為稅法上非財政目的[5],既為針對特定費用予以中小企業稅捐負擔上差別待遇,是在引導企業主從事立法者所欲引導之行為時—即企業以增加僱用員工之形式增加支出—,稅捐立法就值得謹慎思考,如何在稅制適用上透過稅捐構成要件,盡可能使企業應減稅的行為達成稅法上非財政目的,以確保差別待遇之合理正當[6]。

關注於企業增僱薪資費用稅捐優惠,實證上在日本立法例中亦有所見,且該國稅制之發展已有逾12年之背景,尤具比較意義。本文將以稅法上非財政目的為中心,分別梳理兩國稅捐優惠立法,論述立法上有效引導企業增僱員工,並比較不同稅制的偏重與新意。

二、我國中小企業增僱薪資費用加成減除稅制

(一)、立法沿革與非財政目的

中小條例第36條之2的制定最早可追溯至2014年,當時國內廣泛呼籲解決青年失業率和薪資水準的問題[7],立法者於是鎖定在經濟景氣之影響[8],以中小企業增僱員工所支出之薪資費用為標的,訂定營利事業所得費用加成減除稅捐優惠,希望透過減稅的方式提升國內中小企業投資意願並帶動就業率[9]。

隨後,為鼓勵企業與受雇員工共同分享經濟成果[10],2015年該條文在第1項增僱稅捐優惠後增訂第2項,擴大僱用24歲以下員工之誘因[11]。申言之在經過一年的醞釀之後,改善青年就業的稅法上非財政目的,正式以減稅對象的年齡門檻作為適用條件,該稅制遂形成一般增僱與青年增僱稅捐優惠。

2024年中小條例第36條之2迎來重要修正,立法者明確指出將刪除既有的經濟景氣啟動門檻[12],不再限於促進經濟反轉動能的概念;另外則維持了增僱、加薪薪資費用加乘減除的稅制架構。其中,增僱薪資費用修正後的稅法上非財政目的之設定緣由,大致有二:

1.考量國內人口結構少子女化趨勢及高齡者勞動參與問題。

2.產業變遷與轉型過程中的多元人才需求[13]。

申言之,稅式支出將用於放大薪資費用支出,減輕中小企業增僱員工後的營利事業所得稅負擔,並以少子女化、高齡者勞動等緣由填充中小企業增僱、加薪等非財政目的[14]。

(二)、稅制效果與適用要件

為了深入比較我國與日本增僱薪資費用稅捐優惠,以下就中小條例第36條之2第1項為範疇,進一步介紹該條文之適用要件。

1.適格受雇員工身份與減免效果

承前所述,現行中小條例第36條之2增僱員工對象,必須為24歲以下或65歲以上之受員工[15],以符合引導企業僱用青年、高齡工作者的稅法上非財政目的。

稅捐優惠的減免效果方面,本條採取應納所得額費用加成減除措施,對於中小企業適格增僱行為,得按增僱所支付薪資金額之200%自營利事業所得額中減除[16]。亦即,在客觀淨所得原則之概念下,稅捐優惠減免效果發生於所得額計算階段,納稅義務人應再適用營利事業所得稅20%稅率,申報應納所得稅額。

2.基層員工薪資費用作為稅捐標的

增僱員工稅捐優惠以「基層員工」的薪資費用為稅捐標的,亦即得享有稅捐優惠之應納稅行為必須是增僱特定身分受僱員工之薪資費用。參酌行政院的立法文件可知[17],框定基層員工的內涵是指該名員工經常性薪資未滿6萬2千元者,係採專業人員職類別薪資作為天花板,強化稅式支出與提高基層員工薪資的關聯性[18]。

3.企業整體薪資給付總額

中小條例第36條之2有關增僱加成減除的部分,雖然沒有明確指出增加僱用人數與薪資水準的關係[19],但適用上仍設定了提高「企業整體薪資給付總額」的要件。根據現行授權子法規定,整體薪資給付總額指企業增僱本國籍員工之當年度總額,應高於比較薪資水準總額[20]。

其中比較薪資水準總額,須以企業當年度增僱員工數占前一年度僱用員工數之比例為被乘數,確立其依照前後年度僱用員工變動值;再乘以前一年度已增加支出資薪資費用總額,求得該企業按照人員變動所應該等比例支付的薪資;以此為比較基準,再以其3成作為中小企業在合理給付能力內應提升水準[21];最後加總前一年度已支付薪資總額,求得增僱後應達到的薪資給付總額。由於中小企業當年度薪資給付總額,比較前一年度薪資水準後應有所提升,因此適用上將架構出中小企業必須在前一年度之薪資給付能力之上進行增僱,始有稅捐優惠之適用。

此一要件在實質反映企業可能有因員工離職人數大於增僱員工人數,以及避免企業縮編聘僱員額使整體薪資下降後再享有稅捐優惠等,具有稽徵公平的意義。假設某中小企業前年度員工為20人,當年度離職員工共5人,但當年度增僱員工3人,因此該人員變動值為18/20,因此按照前一年度所能支付薪資總額假設為n,等比例推算當年度應支出薪資總額應為n×18/20。以其3成作為提升水準,並加總前一年度已支出薪資費用,可知增僱後應達到之薪資給付總額為n+(n×18/20)×30%。在此情形下,比較薪資水準總額為1.27n,故增僱事實發生當年度即便有員工總數減少,中小企業之整體薪資給付總額仍需大於1.27n。

因此,本條稅制將要求納稅義務人必須確保,當年度增僱的所能支出薪資費用的能力較前一年度有所成長,在強化稅式支出與非財政目的之間的關係上可謂相當嚴謹[22]。

三、日本增僱薪資費用稅額扣除稅制

(一)、立法沿革與非財政目的

日本有關增僱薪資稅捐優惠,首見於2011年「僱用促進稅制」(雇用促進税制)[23],當時配合「新成長戰略經濟對策」(新成長戦略実現に向けたの経済対策)政策,企業得按增加僱用所支出薪資費用一定比例享有營利事業所得稅額扣除,以稅制促進中小企業創造就業機會、基礎提升勞動所得[24],從而帶動整體經濟增長[25]。

隨後,日本政府為了因應人口結構對地方經濟的負面影響,2016年立法者在新成長戰略經濟對策下延伸出「活化區域經濟」(地域活性化)目標[26],在增僱稅捐優惠加上地理條件,新增「地方據點強化稅制」(地方拠点強化税制)[27]。引導企業在特定地區擴大投資或將業務遷移至特定地區時,以平衡區域經濟發展[28]。企業依據租稅特別措施法(租税特別措置法)第42條之12條規定,得按增僱員工數享有年度所得稅額定額扣除額、建築物加速折舊。

2020年僱用促進税制在確保「轉型投資與產業結構所須新興人力資源引進」之非財政目的下[29],更名為「人才確保稅制」。參照內閣府的立法說明文件可知,為了因應後新冠疫情時代產業結構新常態、碳中和與轉型投資急迫性,有必要以稅捐優惠加速企業帶動經濟成長良性循環,並改善應屆就職環境[30]。企業依據租稅特別措施法第42條之12之5條規定,僱用新進員工(新規雇用者)所支付「調整薪資給付額」(比較給与等支給額)達法定比例者,得作為當年度所得稅額之扣除額。

鳥瞰日本增僱薪資稅捐優惠稅制,目前無論是地方據點強化稅制或是人才確保稅制,兩者在非財政目的上都與岸田首相新資本主義政策的「實現結構性薪資成長」子政策鏈結;著重在中小企業作為人力資源需求端的相對多數,給予其稅捐優惠有助於在經濟成長的過程中促進勞動力的適當流動[31]。

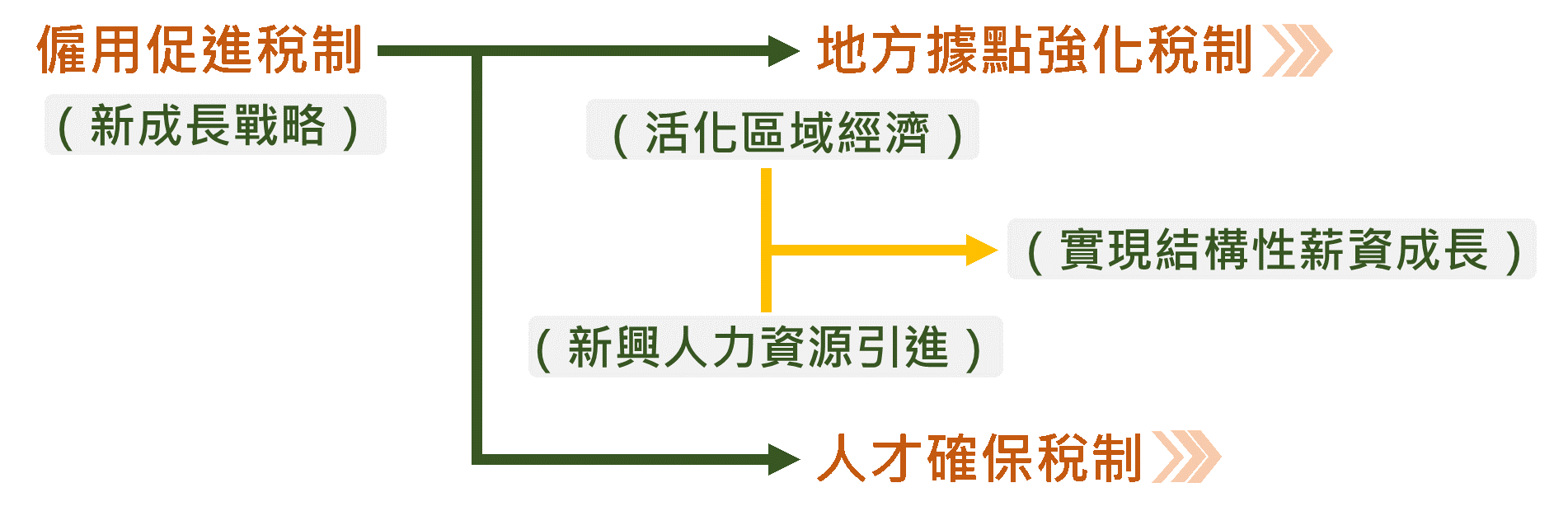

圖1 日本增僱稅制及其非財政目的演變

資料來源:本研究繪製

(二)、地方據點增僱稅制效果與適用要件

承前所述,日本增僱薪資稅制目前可分為地方據點強化稅制與人才確保稅制,從稅制效果與架構來看,前者可分為轉移型僱用促進型、擴張型僱用促進型,後者可分為人才確保基本型、人才確保增額型,以下逐項論述其特色及其適用要件。

1.地方業務設施整備計畫

地方據點強化稅制的增僱稅捐優惠,係以地方政府公告之「地方再生計畫指引」[32]框定地方經濟特性,以此引導納稅義務人從事特定營業設施與處所投資及員工增僱[33]。企業應依據該指引,說明地方據點投資的與規劃[34],業務轉移或業務擴張的內容[35],以及預計調任或增僱員工數,完成「業務設施整備計畫」。計劃書應送交地方再生推進事務局(即地方經濟產業局)核定[36],確認後始可進行轉型或擴張投資,以此契合地方經濟實況、區域產業發展及移轉或擴張業務時的具體增僱需求[37]。

申請企業並須於每年年度終了時,向地方政府提交投資報告書(実施状況報告書),說明其營業設施與處所投資情形及實際任職或增僱員工數[38]。稅捐優惠之適用原則上與投資審查併行,只要企業於申報營利事業所得稅時,檢具前一年度稅務帳冊者,即可向稅務機關申請適用[39]。

2.類型化營業設施與處所

為了確保增僱薪資費用稅捐優惠與企業投資地方據點之關聯性,企業必須在前述計畫書中概要該名增僱員工預計於企業所投資之營業設施與處所從事之業務。也就是說,投資的營業設施與處所將成為適用稅捐優惠的一項附帶前提。

根據內閣府發布之業務設施指引可知,適格的增僱員工從業地點以業務用途分類,分別有事務場所、研究場所、育成場所,及其附屬之宿舍或商店、福利場所及兒童福利場所及設施[40],詳細見下表。

表 1:增僱或調任員工定額稅額扣除計算

資料來源:本研究整理

3.地方據點增僱或調任員工定額稅額扣除

租稅特別措施法第42條之12第1項及第2項規定,企業於東京23區以外之地點增加僱用員工時,得按新增僱員工或轉正職員工兩種身分,適用不同減稅乘數。企業增僱當年度申報營利事業所得稅時,得按僱員工人人數乘以減稅乘數計算稅額扣除額,因此又稱定額稅額扣除制度[41]。

由於地方據點稅制依據地方業務設施整備計畫可分為業務擴張型、業務移轉型,其減稅乘數需分別計算[42]。

(1)若企業主要業務所在地為東京23區內,並於地方據點進行投資並完成增僱等業務,則稱為業務移轉型。此時企業得以不定期、全職之新僱用員工人數,乘以減稅乘數50萬日圓之積數,自當年度營利事業所得稅扣除額。或以約定轉正職之僱用員工人數,乘以減稅乘數40萬日圓之積數,自當年度營利事業所得稅扣除額[43]。

(2)若企業主要業務所在地為東京23區以外,並於地方據點進行投資並完成增僱等業務,則稱為業務擴張型。此時企業得以不定期、全職之新僱用員工人數,乘以減稅乘數30萬日圓之積數,自當年度營利事業所得稅扣除額。或以約定轉正職僱用員工人數,乘以減稅乘數20萬日圓之積數,自當年度營利事業所得稅扣除額[44]。

表 2:增僱或調任員工定額稅額扣除計算

資料來源:本研究繪製

需附帶說明的是,過往地方據點強化稅制增僱稅捐優惠定有大企業應增僱達5人以上、中小企業應增僱達2人以上,不過2023年修法後租稅特別措施法第42條之12已刪除人數門檻,亦即無論新僱用或轉正職1人皆有適用。

(三)、人才確保增僱稅制效果與適用要件

1.人才確保與新僱用者適格對象

人才確保促進稅制於2023年修正延長後,目前已與生產力提升稅制分立,其最重要的差異在於人才確保促進稅制不再要求中小企業在增僱員工的同時,必須附帶設備或軟體支出的投資[45],而專門處理人力資源流動與經濟良好循環的關係[46]。

不同於舊法帶有擴大勞動所得的概念,稅捐優惠的適格對象為「繼續僱用者」(継続雇用者),修正後租稅特別措置法第42條之12之5第3項改以「僱用者」(雇用者)認定增僱要件;此一修正是為了配合解決第二次就業困境政策[47]所作出的放寬。而為了具體區隔稅制新、舊的差異,在日本經濟產業省或中小企業廳的官方文件中皆以「新進僱用員工」(新規雇用)說明,以契合改善應屆就業環境的財政目的[48]。

2.增僱員工比較薪資給付額

中小企業適用租稅特別措施法第42條之12之5第3項規定,增僱員工所支付「比較薪資給付費用」(比較給与等支給増加額)或「比較教育訓練費用」(比較教育訓練費)達法定比例者,得分別適用一般型增僱或增額型增僱稅額扣抵:

(1)若中小企業當年度增僱員工所支付薪資總額,比較前一年度支付員工薪資總額之差額,占前一年度支付員工薪資總額之比例(即比較薪資給付增額)大於等於1.5%者,得按當年度增僱員工所支付薪資總額之15%,自當年度營利事業所得稅額中扣除。此為一般型增僱稅額扣抵。

(2)若中小企業當年度增僱員工所支付薪資總額,比較前一年度支付員工薪資總額之差額,占前一年度支付員工薪資總額之比例(即比較薪資給付增額)大於等於2.5%者,得按當年度增僱員工所支付薪資總額之30%,自當年度營利事業所得稅額中扣除。此為增額型增僱稅額扣抵。

(3)若中小企業增僱當年度之教育訓練費用,比較前一年度教育訓練費用之差額,占前一年度比較教育訓練費用之比例(即比較教育訓練費用)大於等於10%者,得按當年度增僱員工所支付薪資總額之25%,自當年度營利事業所得稅額中扣除。此為增額型增僱稅額扣抵。

倘若中小企業在增僱員工時,同時滿足上述一般型和增僱型的所有比較額條件,其當年度增僱員工薪資費用稅捐優惠,將按所支付薪資總額之40%自營利事業所得稅額中扣除。

(四)、小結-複數稅制的優勢

日本增僱薪資稅捐優惠從最初的新經濟成長論點,到因應地方就業人口議題的分支,再到目前以改善首次就業環境,在企業增僱與經濟發展此一課題上,已發展出複數稅制。這種複數稅制的立法,表現出立法者對稅法上非財政目的設定有其多義性,並與日本經濟發展的背景始終保持緊密關係。

在課稅標的篩選上,地方據點強化稅制以地方業務設施整備計畫作為適用前提,並以業務擴張及業務移轉兩種類型,呼應企業在地方據點雇用員工的可能性,具體鏈結引導企業從事特定應納稅行為與非財政目的的關聯性。而人才確保稅制則下分出一般型或增額型等概念,對於分層給予應納稅行為減稅誘因上,頗具新意。

四、企業增僱薪資費用稅捐優惠法制的啟示

綜觀現時日本地方據點強化稅制與人才確保促進稅制可知,在鼓勵中小企業增僱員工的政策目標下,立法者對非財政目的之調整相當靈活。雖然此與兩國立法週期不同直接相關,但其配合不同稅法上非財政目的所設定之課稅標的、適用要件,仍有值得參考之處。

首先,為了達成改善地方就業市場萎縮、衡平區域經濟落差之目的,在稅制上以業務移轉或者業務擴張去類型化企業往赴特定地區投資的經營行為,一定程度呼應了企業僱用新員工的真實性。另一方面,再搭配不同程度的稅捐優惠效果,盡可能提高稅式支出與地方據點增僱的關聯。

次者,在呼應人才確保的立法論述上,除了增僱薪資給付的計算外,額外新增的比較教育訓練費用無疑是鏈結「新常態、碳中和與轉型投資急迫性」的一種方法。此要件雖然在能否有效篩選出碳中和、轉型投資所需人才方面還值得進一步思考,然而將稅捐優惠設計成一般型、增額型的分層制度,展現了單一稅制配置不同應納(減)稅行為的參考依據[49]。

其三,在稅制要件與達成非財政目的之關聯性上,我國中小條例第36條之2採取的企業整體薪資給付總額計算公式,以及透過職類別薪資水準篩選基層員工的概念,無疑較日本立法例來的更為嚴謹。此外,相較於日本立法例所採比較增僱薪資給付額達法定數值之制度而言,我國以前後年度僱用員工變動值作比較基準,再以提升3成水準為概念,更細緻地考量到年度員工數增減對薪資費用計算的影響,並能客觀要求企業以自身前後年度薪資給付水準加以比較,而非以單一法定公告值衡量全體納稅義務人。

最後,日本雖然在鼓勵企業增僱的稅捐優惠立法上,展現出單一個課題複數稅制的全景,然而相關學者對於複數立法所引起的高度複雜性亦有所批評[50]。繁複的稅捐優惠立法勢必存在納稅者權利保護的疑慮[51],如何在稅法形成合理的非財政目的、設計適當的制度,無疑是外國法例借鑒時必須謹慎注意之處。

[1]行政院新聞傳播處,〈政院通過《中小企業發展條例》部分條文修正草案 優化並延長多項租稅優惠措施 強化中小企業營運環境〉,行政院,2024/04/18,https://www.ey.gov.tw/Page/9277F759E41CCD91/8a5ddf1d-83da-4ef9-9efc-dac17110db09 (最後瀏覽日:2024/07/21)。

[2]中小企業發展條例修正第35條、第36條之2、第40條修正草案總說明,頁4。

[3]方華香,〈量能課稅原則在憲法解釋與納稅者權利保護法之落實及修法研析〉,立法院法制局議題研析,https://www.ly.gov.tw/Pages/Detail.aspx?nodeid=6590&pid=85539 (最後瀏覽日:2024/8/16)。

[4]廖欽福,〈能源稅的美麗新世界—環境能源公課之課徵及其憲法界線〉,《華岡法粹》,第64期,頁160(2018);柯格鐘,〈談稅捐優惠作為鼓勵產業發展之手段〉,《全國律師》,頁2(2011)。

[5]另有學者將非財政目的在細分為經濟引導目的、公益目的。詳參柯格鐘,〈稅收之立法界線及其憲法上的當為要求-以德國稅捐法理論為基礎〉,收錄於台灣憲法解釋之理論與實務第七輯,中央研究院法律研究所,黃舒芃編,頁240-241(2010)。

[6]納稅者權利保護法第5條。

[7]鄭琪芳,〈台青失業率14% 亞洲4小龍最高〉,自由時報,2013/8/22;陳劍虹,〈臺灣近年薪資成長停滯原因探討及改善對策〉,《經濟研究年刊》,第13期,頁112(2013)。

[8]該次立法針對經濟景氣的變化提出了「景氣救生圈」的概念,希望在經濟景氣不佳的情況下,透過中小企業群體的投資能量加強經濟成長動力,詳參〈立法院第8屆第5會期經濟委員會第6次全體委員會議紀錄〉,《立法院公報》第103卷第26期,頁68(2014/04/09)。

[9]參照2014年中小企業發展條例第36條之2修正理由「為因應嚴峻之國際經濟情勢,增加投資、創造就業,立即加強經濟成長之動力並吸引外資來台,爰訂定本條文。」

[10]〈立法院第8屆第6會期經濟委員會第16次全體委員會議紀錄〉,《立法院公報》第103卷第51期,頁68(2014/09/12)、〈立法院第8屆第7會期經濟委員會第8次會議議案關係文書〉,第103卷第83期,頁272-273(2014/11/21),〈立法院第8屆第7會期經濟委員會第16次會議議案關係文書〉,《立法院公報》第104卷第4期,頁11(2015/01/06)。

[11]參照2015年中小企業發展條例第36條之2第3條修正理由。

[12]〈立法院第11屆第1會期經濟委員會第3次全體委員會議紀錄〉,立法院公報第113卷第12期,頁117。

[13]參照2024年中小企業發展條例第36條之2立法理由。

[14]參照2024年中小企業發展條例第36條之2可知,修正後第一項(即增僱薪資加成減除)係「為鼓勵中小企業延攬青年,提升高齡人力資源規劃意願」,修正後第二項(即加薪薪資加乘減除)則係「為鼓勵中小企業替員工加薪,協助其留用人才」,其核心旨趣可概括為攬才留才。

[15]至於加薪部分為廣泛對應繼續任職者的年齡,契合企業為加薪本係基於員工技、職能與業務績效,則無細分適用年齡資格。惟本文著重在增僱薪資費用稅捐優惠之比較研究,加薪稅制相關論述在此不另行開展。

[16]中小企業發展條例第36條之2第1項。

[17]行政院新聞傳播處,〈討一 中小企業發展條例_經濟部 懶人包〉,本院新聞,https://www.ey.gov.tw/File/EF46233500BEDDBD?A=C (最後瀏覽日:2024/7/25)。

[18]雖然中小企業發展條例第36條之2條文中並未論及勞動部職類別薪資,然參酌立法院第11屆第1會期財政委員會第11次會議紀錄中,經濟部曾就鼓勵中小企業為員工加薪子題說明,基層員工薪資範圍將配合職類別薪資調查結果修訂。詳參〈立法院第11屆第1會期財政委員會第11 次全體委員會議紀錄〉,《立法院公報》,第113卷第36期,頁57-58(2024/05/01)。

[19]從2014年中小企業發展條例第36條之2理由「新投資創立或增資擴展中小企業達一定金額且增僱一定人數」,或同條文2024年修正理由「為鼓勵中小企業延攬青年,提升高齡人力資源規劃意願」可知,文義上增加僱用人數應該是對應就業率,至於企業增僱員工後如何正向影響薪資水準則並不明確。

[20]中小企業增僱員工薪資費用加成減除辦法第4條第1項第5款。

[21]中小企業增僱員工薪資費用加成減除辦法第4條第4項。

[22]范文清,〈租稅優惠之研究〉,《月旦財經法雜誌》,第41期,頁143(2017)。

[23]舊租稅特別措施法第措法42の12の4。

[24]因此雇用促進稅制有時又稱所得擴大稅制。

[25]厚生勞動省,〈平成23年税制改正(租税特別措置)要望事項-雇用促進税制の創設等-〉,https://www.kantei.go.jp/jp/kakugikettei/2010/h23zeiseitaikou.pdf (最後瀏覽日:2024/8/2)。

[26]中西 涉,地方創生をめぐる経緯と取組の概要,参議院事務局立法と調査,頁5(2016)。

[27]租税特別措置法法第42條之12。

[28]內閣府,〈平成27年税制改正の大綱〉,https://www.cas.go.jp/jp/seisaku/kokudo_kyoujinka/sisakushu/pdf/pdf_38.pdf (最後瀏覽日:2024/7/22)。

[29]財務省,〈令和6年度税制改正要望事項-地方における企業拠点の強化を促進する税制措置の拡充及び延長-〉,https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2024/request/cao/06y_cao_k.pdf (最後瀏覽日:2024/7/22);財務省,〈コロナ禍を踏まえた賃上げ及び投資の促進に係る税制の見直し(人材確保等促進税制)〉,令和3年稅制改正,https://www.mof.go.jp/tax_policy/publication/brochure/zeisei21/03.htm#a04 (最後瀏覽日:2024/8/2)。

[30]財務省,〈コロナ禍を踏まえた賃上げ及び投資の促進に係る税制の見直し(人材確保等促進税制)〉,令和3年稅制改正,https://www.mof.go.jp/tax_policy/publication/brochure/zeisei21/03.htm#a04 (最後瀏覽日:2024/7/25);小竹義範,小竹義範,〈租税特別措置法等(法人税関係)の改正〉,《財務省令和3年度税制改正の解説》,頁508。https://www.soumu.go.jp/main_content/000724449.pdf (最後瀏覽日:2024/7/25)。

[31]地方據點強化稅制最初係配合日本「地方創生」政策所制定,然在令和6年的稅制文件中可知已有所調整。參小竹義範,〈租税特別措置法等(法人税関係)の改正〉,《財務省令和6年度税制改正の解説》,頁509。

[32]內閣府,〈地方活力向上地域等特定業務施設整備計画の運用に関するガイドライン〉,https://www.chisou.go.jp/tiiki/tiikisaisei/pdf/03guideline.pdf (最後瀏覽日:2024/8/5)。

[33]地方再生法第16條。

[34]包括地理條件、產業結構、市場規模、基礎設施條件。

[35]地方再生法第17條之2第1項、第2項。

[36]地方再生法第17條之2第5項。

[37]業務設施整備計畫與增僱認定相關者僅在於紀載員工人數,至於該計畫在如何撰寫地方經濟特性於業務移轉或擴張部分,則為其他稅制之核心與本文關注之增僱稅制無實質關聯,故不詳述。

[38]地方再生法第36條。

[39]租税特別措置法施行令第27條之11之3。

[40]內閣府,〈地方活力向上地域等特定業務施設整備計画の運用に関するガイドライン〉,https://www.chisou.go.jp/tiiki/tiikisaisei/pdf/03guideline.pdf (最後瀏覽日:2024/8/5)。

[41]国税庁,〈No.5926 地方活力向上地域等において雇用者の数が増加した場合の法人税額の特別控除〉,https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5926.htm (最後瀏覽日:2024/8/5);內閣府地方創生推進事務局,〈地方拠点強化税制令和6年改訂〉,https://www.chisou.go.jp/tiiki/tiikisaisei/pdf/01pamphlet.pdf (最後瀏覽日:2024/7/26)。

[42]租税特別措置法施行令第27條第3項、第5項。

[43]租税特別措置法第42條之12第1項第2款。

[44]租税特別措置法第42條之12第5項第2款。

[45]投資要件分別為機械或設備金額達100萬日圓、器具或備品金額達30萬日圓、建築附屬物金額達60萬日圓擇一達成。

[46]経済産業省中小企業庁事業環境部,〈令和6年税制改正要望事項-中小企業向け賃上げ促進税制の拡充及び延長-〉,https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2024/request/meti/06y_meti_k_24.pdf (最後瀏覽日:2024/8/5)。

[47]第二次就業困境指的是相對於日本90年代末期經濟泡沫時期,企業規模萎縮伴隨勞動力需求大幅度下滑,當時卻正好迎來戰後嬰兒人口大學畢業,致使勞動供給過剩因而從勞動政策引發一連串社會與經濟問題的背景。參堀有喜衣、田上皓大、小杉礼子,〈就職氷河期世代のキャリアと意識〉,独立行政法人労働政策研究機構,頁1、頁115-116,https://www.jil.go.jp/institute/siryo/2024/documents/0272.pdf (最後瀏覽日:2024/8/13)。

[48]新進僱用員工係指依日本勞動基準法第107條第1項規定申報勞動名簿未滿一年支員工,先前受僱於關係企業或受控公司之員工不適用之,但受僱於子公司或分支機構之員工不在此限。參照。見経済産業省,〈「人材確保等促進税制」よくある御質問Q&A集令和4年2月4日改訂版〉,https://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/pdf/jinzaikakuhotousokushinzeisei20220204faq.pdf (最後瀏覽日:2024/7/18)。

[49]我國在已廢止之促進產業升級條例中,曾有超額扣抵之稅制立法,然在計算超額之對象上乃指同一筆投資(應納稅行為),與日本將薪資費用與教育訓練費用兩項不同投資行為整合,以對應稅法上非財政目的。

[50]藤谷武史,〈論拠としての「租税法律主義」―各国比較〉,《フィナンシャル・レビュー》,第129号,頁204(2020)。

[51]納稅者權利保護法第6條第1項規定,稅法或其他法律為特定政策所規定之租稅優惠,應明定實施年限並以達成合理之政策目的為限,不得過度。

英國商業、能源和產業策略部(Business, Energy and Industrial Strategy,以下簡稱BEIS)於2019年1月提出智慧饋電保證(Smart Export Guarantee,以下簡稱SEG),於此保證下,BEIS將擬定一套不同於躉購制度之政策框架,使小型生產消費者(prosumer)所生產之綠色電力,可於此一政策框架之保障下,與售電業者議約,並將電力售予售電業者,以減輕英國政府預計於今年3月廢除躉購制度所帶來之衝擊。 SEG重要之內容包含: (1) SEG課予大型售電業(用戶數大於25萬之售電業)收購小型生產消費者所生產之綠色電力之義務。 (2) 小型生產消費者所生產之綠色電力之交易價格及相關契約內容,將交由售電業者與小型生產消費者自行協議。但SEG要求售電業業者對於綠色電力之收購價格不可低於(或等於)零。 (3) 於「負電價」期間,即便小型生產消費者將綠色電力輸入電網,售電業者也不得因此對消費者課徵任何費用。 (4) 小型生產消費者所生產之綠色電力之計算方式,必須以實際測得之產出電力為準,不得以預估之容量為準,亦即,小型生產消費者如裝設智慧電表而可記錄綠色電力生產量時,其生產之綠色電力始有被收購之可能。 (5) 小型生產消費者之再生能源發電設備,不論容量大小,皆應符合躉購制度下之再生能源發電設備之規格標準,但不得超過5MW。 此一政策立意良善,然仍有不少質疑聲音,其中的聲音不乏:(1)BEIS如何確保小型生產消費者所獲取之契約價格,可以真實反映市場之真正應有之電價?(2)SEG於今年3月躉購費率制度廢除後半年間,可能尚未會出現定案之政策框架,其間將會產生立法之真空狀態,其間要如何減緩制度改革對於產業帶來之衝擊?(3)政府所主導之小型消費者端之智慧電表之建置,於英國仍緩如牛步,而智慧電表對於小型消費者而言,如其欲主動裝設,每具將造成300歐元之額外支出,同時每年需額外支出50歐元之維修費用,此一事實對於SEG之推行無疑將造成阻礙。

美國將重新檢討網域管理政策美國商業部將於 2006 年 9 月底前舉行針對網域管理的公聽會,檢討美國政府目前對於網域名稱的管理作為,並討論是否將取消對網域名稱的限制與管理。美國這項舉動是回應部分國家對於美國現行網域管理政策的不滿。 目前美國政府主要透過對「網域名稱與位址管理機構」( the Internet Corporation for Assigned Names and Numbers ; IC ANN )的控制,來管理所有”.com” 的網域,並擁有否決網域名稱申請案的權力。美國對於網域的控制,引起部分國家的政府及評論家的批評,認為美國政府對網域的過度干預,已經影響了全球通訊及商業運作的基礎。舉例而言,由於美國政府強烈反對,使專用色情網域”.xxx”申請案遭 ICANN 否決一事,升高了歐盟執委會對美國政府過渡干預網域管理的不滿。 為平衡國際輿論壓力,美國商業部預定於 2006 年 9 月底前召開公聽會,討論往後網域管理的程序及方式,並計畫於 9 月 30 日改變目前對 ICANN 的管理策略。

歐盟執委會委員宣布將對電子商務領域進行反壟斷調查掌管競爭事務的歐盟執委會委員Margrethe Vestager於3月26日在柏林記者會上宣布,接下來的競爭調查將鎖定在電子商務領域。這項調查將涵蓋歐盟所有會員國,旨在調查是否有公司透過契約或其他障礙,限制消費者在歐洲境內進行跨境交易。縱使越來越多的歐洲商品和服務是經由網路來交易,歐盟內部的跨境線上交易卻成長緩慢。造成此現象的原因可能是由於語言隔閡、消費者喜好及會原國間法令的差異。然而,亦有跡象顯示,有些公司會採取相關措施來限制跨境線上交易。 因此,對於該領域的調查重心會放在如何加強識別及因應這些限制跨境交易的措施;以配合執委會的目標: 創造一個相連的數位單一市場。執委會委員Margrethe Vestager會在接下來的星期提出該提案於委員會。 歐洲消費者屬於線上服務之狂熱使用者。在2014年,約有半數的歐洲消費者在線上消費;然而,在這半數內,僅有15% 的線上消費者是向歐盟其他會員國之業者購買。這顯示在歐盟境內,電子商務仍然有巨大的跨境障礙。例如: 技術障礙,如地理隔閡,將限制消費者從其所在地或使用其信用卡進入特定網站。 執委會委員Vestager因此決定向委員會提出對於電子商務領域的競爭調查,以促進執委會實現單一數位市場的目標。 該調查是執委會企圖把歐盟分裂的線上市場整合為單一數位市場的策略之一。經過分析後,若執委會認定有競爭爭議,會開啟案件調查,以確保電子商務領域已遵守禁止限制商業行為及濫用獨占地位之歐盟法規(歐盟運作條約第101條和第102條)

中國電子簽名法將於四月一日正式生效去年八月甫通過的中國電子簽名法在今年四月一日正式生效,而中國首家對外提供電子簽章服務的憑證機構(電子印章中心)在三月三十日成立。 中國電子簽名法對於電子簽名的定義指出,電子簽名是指數據電文中以電子形式所含、所附用於識別簽名人身分並表明簽名人認可其中內容的數據。而電子簽名的適用範圍,除了在涉及婚姻、收養、繼承等人身關係、土地房屋等不動產權益轉讓、停止供水、供熱、供氣、供電等公用事業服務或法律、行政法規規定不適用電子文書的其他情形外,均可使用電子簽名。