世界經濟論壇發布《人工智慧公平性和包容性藍圖》白皮書

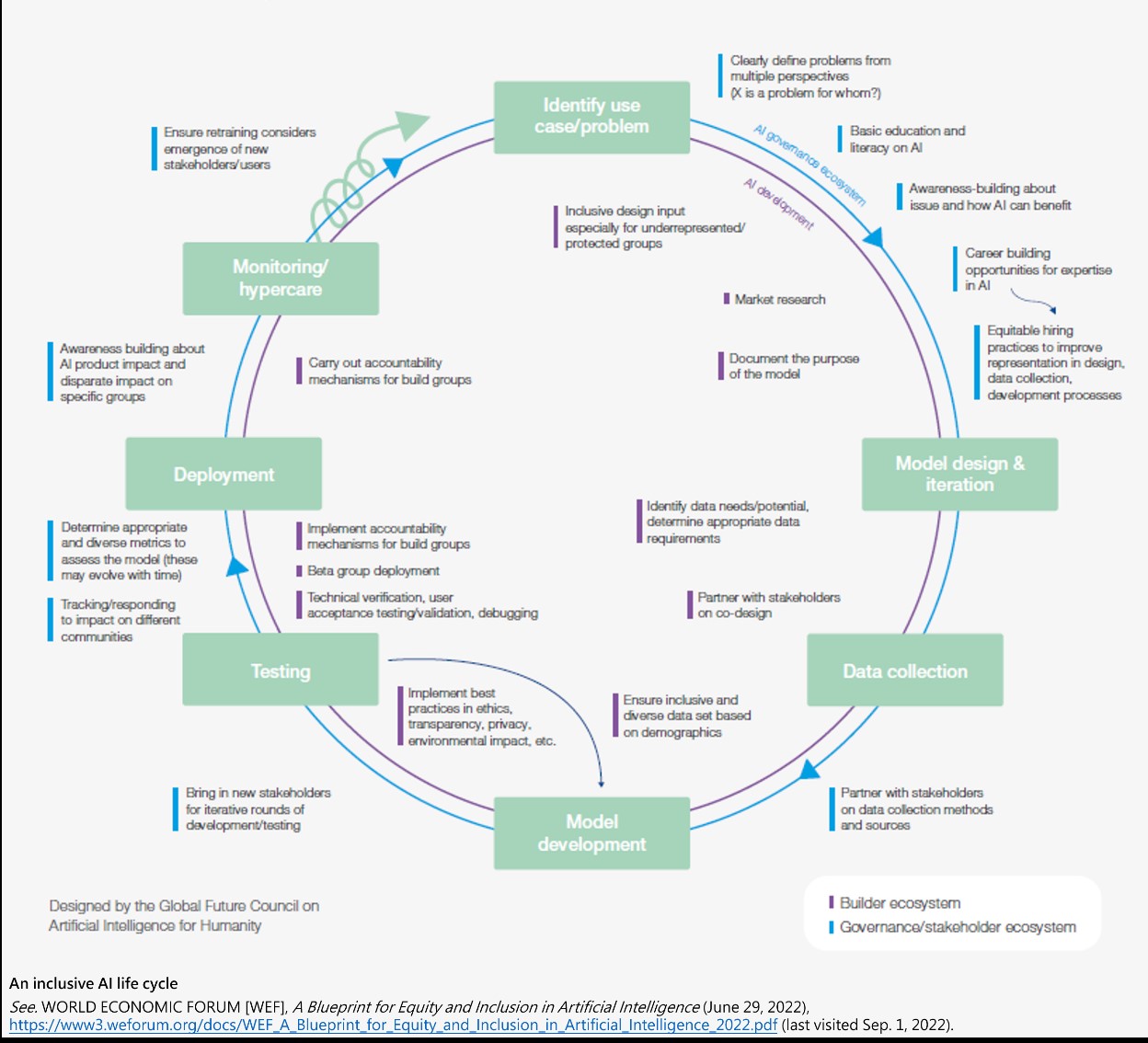

世界經濟論壇(World Economic Forum, WEF)於2022年6月29日發布《人工智慧公平性和包容性藍圖》白皮書(A Blueprint for Equity and Inclusion in Artificial Intelligence),說明在AI開發生命週期和治理生態系統中,應該如何改善公平性和強化包容性。根據全球未來人類AI理事會(Global Future Council on Artificial Intelligence for Humanity)指出,目前AI生命週期應分為兩個部分,一是管理AI使用,二是設計、開發、部署AI以滿足利益相關者需求。

包容性AI不僅是考量技術發展中之公平性與包容性,而是需整體考量並建立包容的AI生態系統,包括(1)包容性AI基礎設施(例如運算能力、資料儲存、網路),鼓勵更多技術或非技術的人員有能力參與到AI相關工作中;(2)建立AI素養、教育及意識,例如從小開始開啟AI相關課程,讓孩子從小即可以從父母的工作、家庭、學校,甚至玩具中學習AI系統對資料和隱私的影響並進行思考,盡可能讓使其互動的人都了解AI之基礎知識,並能夠認識其可能帶來的風險與機會;(3)公平的工作環境,未來各行各業需要越來越多多元化人才,企業需拓寬與AI相關之職位,例如讓非傳統背景人員接受交叉培訓、公私協力建立夥伴關係、提高員工職場歸屬感。

在設計包容性方面,必須考慮不同利益相關者之需求,並從設計者、開發者、監督機關等不同角度觀察。本報告將包容性AI開發及治理整個生命週期分為6個不同階段,期望在生命週期中的每個階段皆考量公平性與包容性:

1.了解問題並確定AI解決方案:釐清為何需要部署AI,並設定希望改善的目標變量(target variable),並透過制定包容性社會參與框架或行為準則,盡可能實現包容性社會參與(特別是代表性不足或受保護的族群)。

2.包容性模型設計:設計時需考慮社會和受影響的利益相關者,並多方考量各種設計決策及運用在不同情況時之公平性、健全性、全面性、可解釋性、準確性及透明度等。

3.包容性資料蒐集:透過設計健全的治理及隱私,確定更具包容性的資料蒐集路徑,以確保所建立之模型能適用到整體社會。

4.公平和包容的模型開發及測試:除多元化開發團隊及資料代表性,組織也應引進不同利益相關者進行迭代開發與測試,並招募測試組進行測試與部署,以確保測試人群能夠代表整體人類。且模型可能隨著時間發展而有變化,需以多元化指標評估與調整。

5.公平地部署受信任的AI系統,並監控社會影響:部署AI系統後仍應持續監控,並持續評估可能出現新的利益相關者或使用者,以降低因環境變化而可能產生的危害。

6.不斷循環發展的生命週期:不應以傳統重複循環過程看待AI生命週期,而是以流動、展開及演變的態度,隨時評估及調整,以因應新的挑戰及需求,透過定期紀錄及審查,隨時重塑包容性AI生態系統。

綜上,本報告以包容性AI生態系統及生命週期概念,期望透過基礎設施、教育與培訓、公平的工作環境等,以因應未來無所不在的AI社會與生活,建立公司、政府、教育機構可以遵循的方向。

- World Economic Forum [WEF], A Blueprint for Equity and Inclusion in Artificial Intelligence (June 29, 2022)

- A Blueprint for Equity and Inclusion in Artificial Intelligence, World Economic Forum (June 29, 2022)

- Global Future Council on Artificial Intelligence for Humanity, World Economic Forum (June 29, 2022)

美國國家標準暨技術研究院(National Institute of Standards and Technology, NIST)為管理人工智慧對於個人、組織以及社會所帶來之風險,於2021年7月29日提出將建立「人工智慧風險管理框架」(Artificial Intelligence Risk Management Framework, AI RMF)之規畫並徵詢公眾意見,截止日為9月15日,並預計於10月發布正式報告。 依照NIST說明,公眾所建議之人工智慧風險管理框架,可促進人工智慧之可信賴性,其中包含如何應對並解決人工智慧於設計、發展及使用過程中所遭遇之「精確度」(accuracy)、「可解釋性」(explainability)、「偏見」(bias)等議題。此外,上開管理框架預計為非強制性、供企業自願性使用於人工智慧設計、發展、使用、衡量及評估之人工智慧標準。 依現有公眾意見徵詢結果,其中DeepMind公司建議於人工智慧設計初期,必須預先構思整體系統之假設是否符合真正社會因果關係。舉例言之,當設計一套可預測民眾健保需求程度之系統時,如輸入參數僅考量民眾於醫療上的花費,將使僅有可負擔較高醫療費用之民眾被歸類為健保需求程度較高者,從而導致健保制度排擠經濟負擔程度較差之公民,故在設計系統時,應從預先設定之假設事實反面(counter-factual)思考並驗證是否會產生誤差或公平性之問題(例如預先思考並驗證「醫療費用支出較低之民眾是否即可被正確歸類為健保需求度低之民眾」)。惟進行上述驗證需要大量社會資料,因此DeepMind也建議NIST應建立相關機制,使這些社會資料可以被蒐集、使用。 此外,亦有民眾建議管理框架應有明確之衡量方法以及數值指標,以供工程界遵循。同時鑒於人工智慧發展極為快速,未來可能有不同於以往之人工智慧類型出現,故亦建議NIST應思考如何在「建構一套完整且詳細之人工智慧治理框架」與「保持人工智慧治理框架之彈性與靈活性」之間取得平衡。 最後,目前也有許多徵詢意見指出,許多人工智慧治理之目標會相互衝突。舉例言之,當NIST要求人工智慧系統應符合可解釋性,則人工智慧公司勢必需要經常抽取人工智慧系統中之「數據軌跡」(audit logs),惟數據軌跡可能被認為是使用者之個人資料,因此如何平衡或完善不同治理框架下之目標,為未來應持續關注之議題。

中國擬透過擴大高科技設備進口之方式解決貿易順差過大問題中國近年來與美歐等國的貿易順差快速增長,此一方面彰顯中國的國際競爭力逐步提高,但也帶來人民幣升值壓力加大、貿易摩擦增多等問題。在去年底召開中央經濟工作會議,中國提出要把促進國際收支平衡作為宏觀調控的重要任務,緩解外貿順差過大所產生的問題。 近期中共商務部宣布將會同有關部門,採取五項具體措施包括:盡快頒布擴大先進技術設備進口的政策;加強從貿易順差國進口;大型展會增加進口功能;簡化手續及完善進口管理法規,規範進口市場秩序等,解決貿易順差過大的問題。其中最值的注意的是,中國擬藉由擴大先進技術設備進口之方式,解決貿易順差問題,其重點支持的高科技設備進口包括:大陸急需的半導體製造設備、高級化纖設備、高性能數控機床等先進技術設備,以及節能降耗的新設備、新工藝和新技術之進口。 為此,中國除規劃組織企業赴國外採購,擴大自美國、俄羅斯等重點國家的進口,推進節能環保領域的國際交流合作外,亦擬利用於舉辦大型展覽會之際增設進口館,鼓勵和支持各地設立機電產品進口展覽館,舉辦國外機電產品展覽。

美國2018年5月14日拜杜法修法生效,NIH同年10月因應修法公布對應修正的研發成果經費資助政策美國拜杜法案修改由美國商業部的國家標準暨技術研究院(National Institute of Standards and Technology;簡稱NIST)於2018年5月14日發布生效,美國各界稱此次修法案為新拜杜法或是2018拜杜法(new Bayh-Dole Act Regulations)。除此之外;國家衛生研究院(National Institutes of Health;簡稱NIH)也於同年10月公布對應修正的研發成果經費資助政策,並調整IEdison系統以符合新法規。本次修法釐清多項定義、減低法規負擔、解決受資助單位與資助單位共有發明的問題、簡化電子控管程序。修法內容簡要說明如下: 適用範圍不限組織規模,包括非營利機構、小企業、個人,並擴及大企業。 若聯邦雇員是研發成果的共同發明人,其所有權由聯邦資助單位擁有。 一連串時間修正。包括(1)聯邦政府取得研發成果所有權改為無時間限制(原來是60天)。(2)研究機構須在專利申請期限60天前回復聯邦不申請專利的決定(原來是30天)。(3)美國臨時案申請轉為正式專利申請案的時限改為10個月,因為還需要加上提前60天通知聯邦機構不申請專利。 研究機構有權在工作合約要求職員將研究發明權利讓與給研究機構。 最初專利申請的範圍擴及PCT申請以及植物發明品種申請(原本僅限專利申請以及臨時案申請)。

新加坡智財融資計畫介紹新加坡智財融資計畫介紹 科技法律研究所 法律研究員 羅育如 2014年12月23日 壹、前言 新加坡政府於2013年3月份提出IP (Intellectual Property) Hub Master Plan 10年期計畫[1],目標是成為亞洲智慧產權匯流中心。本文針對其中的智財融資計畫(IP Financing Scheme;IPFS)進行觀察,目的在於了解新加坡政府如何運用政府資源,協助建構智財交易市場。 貳、重點說明 新加坡政府2014年4月18日公布總值為1億新元(約24億新台幣)的智財權融資計畫,以協助新加坡本地的企業通過所持有的智財權獲得銀行的融資。 根據這項計畫,新加坡智財局將委託新加坡三家智財鑑價機構,為那些擁有智財權的企業進行鑑價,而相關企業則可以智財權為抵押,向參與本計畫的三家當地銀行—星展銀行(DBS Bank Ltd)、華僑銀行(Oversea-Chinese Banking Corporation (OCBC) Ltd)和大華銀行(United Overseas Bank (UOB) Ltd)申請企業貸款,用以擴展企業業務。 而新加坡智財局將依據不同企業貸款的申請情況,以計畫經費承擔部分違約風險,對於企業的智財資產融資負擔連帶責任(the Government partially underwrites the value of IP used as collateral)。須強調的是,該項計畫的申請資格需符合兩個標準:1.必須是新加坡企業;2.擔保品必須包含已獲證的專利。其餘具體推動作法,介紹如下: 一、申請流程 智財權融資計畫的申請流程分為三個步驟[2],首先必須向任選三家融資銀行的其中一家提出初步評估申請。接著則從三家合格之專門鑑價服務公司中,挑選適合的IP鑑價師,針對要作為擔保品的已獲證專利,進行價值評估。最後,該申請企業再將專業鑑價報告以及融資申請書,提交給融資銀行作審查。 二、合格之專業鑑價機構 如欲成為融資銀行可接受之合格智財權鑑價服務公司,必須通過新加坡智財局的評選機制,參加評選的公司必須符合以下四個條件: 1.在專利鑑價領域至少五年經驗。 2.過去曾替營業額500萬新元(約一億兩千萬台幣)的企業進行過智財鑑價。 3.曾經評鑑過至少100萬新元(約2400萬台幣)智財價值的案件。 4.每年的營業額最少為100萬新元(約2400萬台幣)。 目前通過評選之合格鑑價服務公司包括American Appraisal Singapore Pte Ltd(地點在新加坡)、Consor Intellectual Asset Management(地點在美國)以及Deloitte & Touche Financial Advisory Services Pte Ltd(地點在新加坡)。換言之,除上述三家公司外,融資銀行將不接受其他公司提供之智財權鑑價報告。 三、智財鑑價費用補助 新加坡智財局會補助欲申請智財權融資計畫之企業智財鑑價費用,但前提條件是,申請企業必須獲得通過融資審查,並提取100%獲准貸款之後,政府才會補助智財鑑價費用,而補助費用計算方式有三種選擇,政府從中選擇較低金額作為補助費用,包括: 1.50%智財鑑價費用。 2.該項智財價值2%。 3.新幣2.5萬(約60萬台幣)。 參、事件評析 一般而言,銀行不接受智財資產作為企業融資的擔保品,因為智財資產無明確的交易以及流通市場,當企業無法依約償還貸款時,銀行無法買賣智財擔保品,取回資金。 為了解決這個根本性的問題,新加坡政府透過智財融資計畫,直接提供資金挹注,協助銀行承擔智財融資風險,使企業可透過智財資產實質的取得資金,一方面讓企業更加願意投注智財相關費用,因為智財產出除了可用於內部製造與創新之外,還可以成為融資擔保品,協助企業取得資金。另一方面則可活絡智財交易市場,因為雖然政府承擔部份銀行風險,但智財交易市場還是會因為有需求而慢慢浮現。 [1] IP STEERING COMMITTEE, Intellectual Property (IP) Hub Master Plan─Developing Singapore as a Global IP Hub in Asia (2013) http://www.ipos.gov.sg/Portals/0/Press%20Release/IP%20HUB%20MASTER%20PLAN%20REPORT%202%20APR%202013.pdf(最後瀏覽日2014/10/15) [2] Intellectual Property Financing Scheme, ipos.gov, http://www.ipos.gov.sg/IPforYou/IPforBusinesses/IPFinancingScheme.aspx(last visited Oct. 15, 2014).